金融学原理/第1部分/章节/金融市场与机构/利率

利率是指借款人使用自己不拥有的资金所支付的价格,以及贷方因推迟使用资金(将其贷给借款人)而获得的回报。利率通常以一年内的百分比表示。

利率目标也是货币政策的重要工具,用于控制投资、通货膨胀和失业等变量。

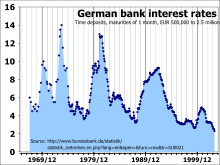

德国在1969年的存款利率为14%,到2003年降至接近2%。

纵观历史,利率一直由各国政府或市场力量设定。例如,1954年至2008年,美国联邦基金利率在约1%至19%之间波动,而1989年至2008年,英国基准利率在15%至3.5%之间波动。[1]德国在1920年代经历了接近90%的利率,到2000年代降至约2%。[2][3] Template:Expand-sect

- 延迟消费。当资金被借出时,贷方延迟将资金用于消费品。根据时间偏好理论,人们更偏好现在获得的商品而不是以后的商品,因此在自由市场中,将会存在正利率。

- 通货膨胀预期。大多数经济体通常表现出通货膨胀,这意味着未来一定数量的货币购买的商品比现在少。借款人需要为此补偿贷方。

- 替代投资。贷方可以选择将资金用于不同的投资。如果他选择其中一项,则放弃其他所有投资的回报。不同的投资实际上是在争夺资金。

- 投资风险。借款人破产、潜逃或以其他方式违约的风险始终存在。这意味着贷方通常会收取风险溢价,以确保在所有投资中,他都能获得那些失败投资的补偿。

- 流动性偏好。人们更喜欢以能够立即兑换的形式持有其资源,而不是以需要时间或金钱才能实现的形式持有。

- 税收。由于部分利息收益可能需要缴税,因此贷方可能会要求更高的利率来弥补这一损失。

名义利率是指利息的货币金额。

例如,假设一个家庭在银行存入100美元一年,并获得10美元的利息。年底时,他们的余额为110美元。在这种情况下,名义利率为每年10%。

实际利率衡量利息收入的购买力,它是通过调整名义利率以考虑通货膨胀来计算的。

如果当年经济通货膨胀率为10%,那么账户中年底的110美元的购买力与一年前的100美元相同。在这种情况下,实际利率为零。

事后,实际发生的“实现”实际利率为

其中p = 当年实际通货膨胀率。

投资在进行之前,其预期实际收益为

其中

- = 名义利率

- = 实际利率

- = 当年预期或预测的通货膨胀率

投资市场包括货币市场、债券市场、股票市场和外汇市场,以及银行等零售金融机构。

这些市场是如何运作的,这是一个复杂的问题。然而,经济学家普遍认为,任何投资产生的利率都会考虑以下因素:

- 无风险资本成本

- 通货膨胀预期

- 投资的风险水平

- 交易成本

无风险资本成本是指无风险贷款的实际利率。虽然没有任何贷款是完全无风险的,但美国等主要国家发行的钞票|票据通常被视为无风险基准。

该利率包含了利率的延迟消费和替代投资因素。

根据理性预期理论,人们会形成对未来通货膨胀情况的预期。然后,他们确保他们提供或要求的名义利率意味着他们对自己的投资获得了适当的实际利率。

公式如下:

其中

- = 提供的名义利率

- = 期望的实际利率

- = 通货膨胀预期

投资的风险水平会被考虑在内。这就是为什么像股票和垃圾债券这样的波动性很大的投资比政府债券等更安全的投资具有更高的回报率。

对风险投资收取的额外利息称为风险溢价。所需的风险溢价取决于贷款人的风险偏好。

如果一项投资有50%的可能性破产,那么风险中性|风险中性的贷款人会要求他们的回报翻倍。因此,对于一项通常回报100美元的投资,他们会要求返还200美元。风险厌恶的贷款人会要求返还超过200美元,而风险偏好的贷款人会要求返还不到200美元。证据表明,大多数贷款人实际上都是风险厌恶的。

一般来说,长期投资会承担期限风险溢价,因为长期贷款在其持续期间面临更大的违约风险。

大多数投资者更希望自己的资金以现金形式存在,而不是以流动性较差的投资形式存在。现金可以随时用于支出,但有些投资需要时间或精力才能转换为可支出的形式。这被称为流动性偏好。例如,与1年期贷款相比,10年期贷款的流动性非常强。然而,10年期美国国债具有流动性,因为它可以很容易地在市场上出售。

资产的基本利率定价模型

假设信息完美,pe对市场所有参与者都是相同的,并且与以下公式相同:

其中

- in 是给定投资的名义利率

- ir 是资本的无风险回报

- i*n = 短期无风险流动债券(如美国国库券)的名义利率。

- rp = 风险溢价,反映了投资的期限以及借款人违约的可能性

- lp = 流动性溢价(反映了将资产转换为货币,进而转换为商品的感知难度)。

媒体中通常所说的利率一般是指中央银行或其他机构提供的隔夜存款利率,按年计算。

投资的总利息取决于计算利息的时间范围,因为支付的利息可能是复利|复利。

在金融领域,有效利率通常是从收益率推导出来的,收益率是一个综合指标,它考虑了投资的所有利息和本金支付。

在零售金融领域,已经引入了年百分比率和有效年利率的概念,以帮助消费者轻松比较具有不同支付结构的不同产品。

货币市场共同基金将其利率报价为7天SEC收益率。

利率是宏观层面上投资的主要决定因素。从广义上讲,如果利率普遍上升,那么投资就会下降,导致国民收入下降。请注意,如果利率较高,则意味着整体经济状况良好,因此人们愿意以较高的利率借款。

利率由政府机构(通常是中央银行)设定,作为货币政策的主要工具。该机构以期望的利率提供购买或出售货币,并且由于其规模巨大,因此能够有效地设定i*n。

通过改变**i*n**,政府机构能够影响所有想要借款进行经济投资的人所面临的利率。投资会对利率的变化做出迅速反应,从而影响国民收入。

通过奥肯定律,产出的变化会影响失业率。

美联储(通常被称为“美联储”)主要通过目标联邦基金利率来实施货币政策。这是银行之间相互收取的隔夜联邦基金贷款利率,联邦基金是银行在美联储持有的准备金。公开市场操作是美联储实施货币政策以引导短期利率的工具之一。利用买卖国库券的权力,纽约联邦储备银行的公开市场交易部可以通过购买国库券向市场提供美元,从而增加国家的货币供应量。通过增加货币供应量或资金总供给(ASF),由于银行储备中最终会出现过量的美元,利率将会下降。过量的准备金可以在联邦基金/联邦基金市场贷给其他银行,从而压低利率。

贷款、债券和股票具有一些货币的特征,并包含在广义货币供应量中。

通过设定**i*n**,政府机构可以影响市场,从而改变发行的贷款、债券和股票的总量。一般来说,较高的实际利率会降低广义货币供应量。

通过货币数量理论,货币供应量的增加会导致通货膨胀。这意味着利率会影响未来的通货膨胀。

因为利率和通货膨胀通常以百分比增长给出,所以上述公式是近似的。

例如,

只是一个近似值。实际上,关系是

所以

如果使用指数(经济学)|指数的对数代替利率,则本文中的公式是精确的。

- ↑ moneyextra.com 利率历史。检索于2008年10月27日

- ↑ 西德尼·霍默,理查德·尤金·西拉,理查德·西拉 (1996). 利率史。 罗格斯大学出版社。第 509 页。 ISBN 0813522889. 检索于 2008-10-27.

{{cite book}}: CS1 maint: multiple names: authors list (link) (也参见 ISBN 9780813522883 - ↑ 德意志联邦银行。 BBK - 统计 - 时间序列数据库。检索于2008年10月27日